Si usted pidió extensión para presentar su Declaración Anual de Impuestos individual o de su empresa, recuerde que muy pronto vencerá el plazo. En este segmento, Arquímido Carrasquel nos dice cuando debe presentar sus impuestos parta evitar multas y penalidades.

Si usted es un contribuyente con altos ingresos, evite sorpresas este fin de año.

El Servicio de Recaudación Interna (IRS) urgió hoy a los contribuyentes de altos ingresos y aquellos con situaciones fiscales complejas, a verificar sus retenciones lo más pronto posible para evitar complicaciones, penalidades y multas cuando presenten su declaración de impuestos federales de 2018 en 2019.

La Ley de Empleos y Reducción de Impuestos, la legislación de reforma tributaria aprobada en diciembre pasado, introdujo cambios importantes que incluyen aumentar la deducción estándar, eliminar exenciones personales, aumentar el crédito tributario por hijos, limitar o descontinuar ciertas deducciones y cambiar las tasas y escalas de impuestos.

Cualquiera de estos cambios de largo alcance podría tener un gran impacto en la declaración de impuestos o en la factura adeudada en la declaración de impuestos que los contribuyentes presentarán el próximo año. Es por esto que el IRS alienta a cada empleado a hacer pronto una «revisión de su cheque de pago» para verificar que se les retiene la cantidad correcta de impuestos de su sueldo. La Calculadora de Retención del IRS y la Publicación 505, Retención de impuestos e impuesto estimado (en inglés), pueden ayudar.

Una revisión de su cheque de pago es especialmente importante para aquellos con altos ingresos y declaraciones de impuestos complejas porque a menudo se ven más afectados por estos cambios que las personas con declaraciones de impuestos más simples. Esto también es cierto si también realizan pagos trimestrales de impuestos estimados para cubrir otras fuentes de ingresos o si están sujetos al impuesto sobre el trabajo por cuenta propia o al impuesto mínimo alternativo.

Cambios que afectan a los contribuyentes de altos ingresos

Para 2018, la deducción estándar casi se duplicó a $24,000 para contribuyentes que presentan en conjunto y $12,000 para solteros. También hubo numerosos cambios en las deducciones detalladas, que incluyen:

• Un límite de $10,000 en las deducciones por impuestos a la propiedad, ventas e ingresos estatales y locales.

• Nuevos límites en las deducciones para algunos intereses hipotecarios y deudas con garantía hipotecaria.

• Mayores límites en el porcentaje de ingresos que un contribuyente puede deducir como contribuciones caritativas.

• No hay deducción por esos gastos misceláneos que, en años tributarios anteriores, tuvieron que exceder el 2 por ciento del ingreso de un contribuyente para calificar. Estos incluyen gastos de inversión y gastos no reembolsables de los empleados, tales como viajes, comidas, entretenimiento y uniformes.

Muchos que detallaron en el pasado pueden encontrar que pagarán menos impuestos en 2018 al tomar la deducción estándar.

Haga una ‘revisión de su cheque de pago’ pronto

Verificar y ajustar la cantidad de impuestos retenidos del pago ahora puede evitar una factura de impuestos inesperada y multas el próximo año al momento de los impuestos. También puede ayudar a los contribuyentes a evitar un reembolso grande de impuestos, si prefieren tener más dinero en sus cheques durante todo el año.

Los contribuyentes deben ajustar su retención tan pronto como sea posible para una cantidad uniforme y consistente de retención durante el resto del año. Esperar significa que hay menos períodos de pago para retener el impuesto federal necesario, por lo que habrá que retener más impuestos de cada cheque de pago restante.

Ya sea que alguien use la Calculadora de Retención o la Publicación 505, es útil tener a mano la declaración de impuestos de 2017 completada para ayudar a estimar e ingresar la cantidad de ingresos, deducciones, ajustes y créditos. También necesitarán sus comprobantes de pago más recientes para ayudar a calcular su retención hasta la fecha.

Los empleados pueden usar los resultados de la Calculadora de Retención o la Publicación 505 para determinar si deben completar un nuevo Formulario W-4, Certificado de Retención de la Retención del Empleado, y qué información incluir.

Aunque diseñada principalmente para los empleados que reciben salarios, la Calculadora de Retención también puede ser útil para algunos contribuyentes que reciben ingresos de pensiones y anualidades. Los beneficiarios de pensiones y anualidades pueden cambiar su retención completando el Formulario W-4P y presentándolo a su pagador.

Todos los contribuyentes deben recordar que, si sus circunstancias personales cambian durante el año, deben volver a verificar su retención.

Los contribuyentes que cambien su retención para 2018 deben volver a verificar su retención al inicio de 2019. Esto es especialmente importante para los contribuyentes que reducen su retención en algún momento durante 2018. Un cambio de retención a mitad de año en 2018 puede tener un impacto anual diferente en 2019. Por lo tanto, si los contribuyentes no presentan un nuevo Formulario W-4 para 2019, su retención podría ser mayor o menor de lo previsto. Para ayudar a proteger contra la retención de menos en 2019, los contribuyentes deben verificar su retención nuevamente a principios de 2019.

Las personas con situaciones más complejas pueden necesitar la Publicación 505

Los contribuyentes con situaciones más complejas pueden necesitar la Publicación 505 en lugar de la Calculadora de Retención. Esto incluye a los empleados que adeudan impuestos sobre el trabajo por cuenta propia, el impuesto mínimo alternativo o impuesto sobre el ingreso no derivado del trabajo de dependientes. También puede ayudar a quienes reciben ingresos no salariales, como dividendos, ganancias de capital, rentas y regalías. La publicación incluye hojas de trabajo y ejemplos para guiar a los contribuyentes a través de estas situaciones especiales.

En algunas de estas situaciones, un hogar puede hacer pagos de impuestos estimados, pero también tener impuestos retenidos por un empleador. Es importante contabilizar ambas cantidades al calcular cuánto impuesto debe retener el empleador. La Publicación 505 ayuda a los contribuyentes a incluir pagos de impuestos estimados; la Calculadora de Retención no.

Ajuste de la retención

Si un empleado determina que debe ajustar su retención, debe completar un nuevo Formulario W-4 y enviarlo a su empleador lo antes posible. Algunos empleadores tienen un método electrónico para actualizar un Formulario W-4.

Si un empleado tiene un cambio en las circunstancias personales que reduce el número de retenciones que puede reclamar, debe presentar un nuevo Formulario W-4 dentro de los 10 días del cambio con el número correcto de descuentos.

Como regla general, mientras menos descuentos de retención ingrese un empleado en el Formulario W-4, mayor será su retención de impuestos. Ingresar «0» o «1» en la línea 5 del Formulario W-4 significa que se retendrán más impuestos. Ingresar un número mayor significa menos retención de impuestos, lo que resulta en un reembolso de impuestos más pequeño o potencialmente una factura de impuestos o una multa.

Los contribuyentes también podrían que determinar si necesitan hacer ajustes a su retención estatal o local. Pueden comunicarse con el departamento de impuestos de su estado para más información.

Información adicional

La Calculadora de Retención no solicita información de identificación personal como nombre, número de seguro social, dirección o números de cuentas bancarias. El IRS no guarda ni registra la información ingresada en la calculadora. Como siempre, los contribuyentes deben tener cuidado con las estafas tributarias, especialmente por correo electrónico o por teléfono, y estar alertas a los delincuentes cibernéticos que se hacen pasar por el IRS. El IRS no envía correos electrónicos relacionados con la calculadora o la información ingresada en ella.

La calculadora y la Publicación 505 no son herramientas de planificación tributaria. Los contribuyentes que necesiten asesoramiento con respecto a la nueva ley tributaria y su situación personal deben consultar a un profesional de impuestos de confianza.

Los contribuyentes pueden obtener más información acerca de estos temas en http://www.irs.gov/retencion. Además, IRS.gov/preparese incluye información acerca de los pasos que los contribuyentes pueden tomar ahora para obtener buen inicio en los impuestos del próximo año, incluida la forma en que la nueva ley tributaria puede afectarlos.

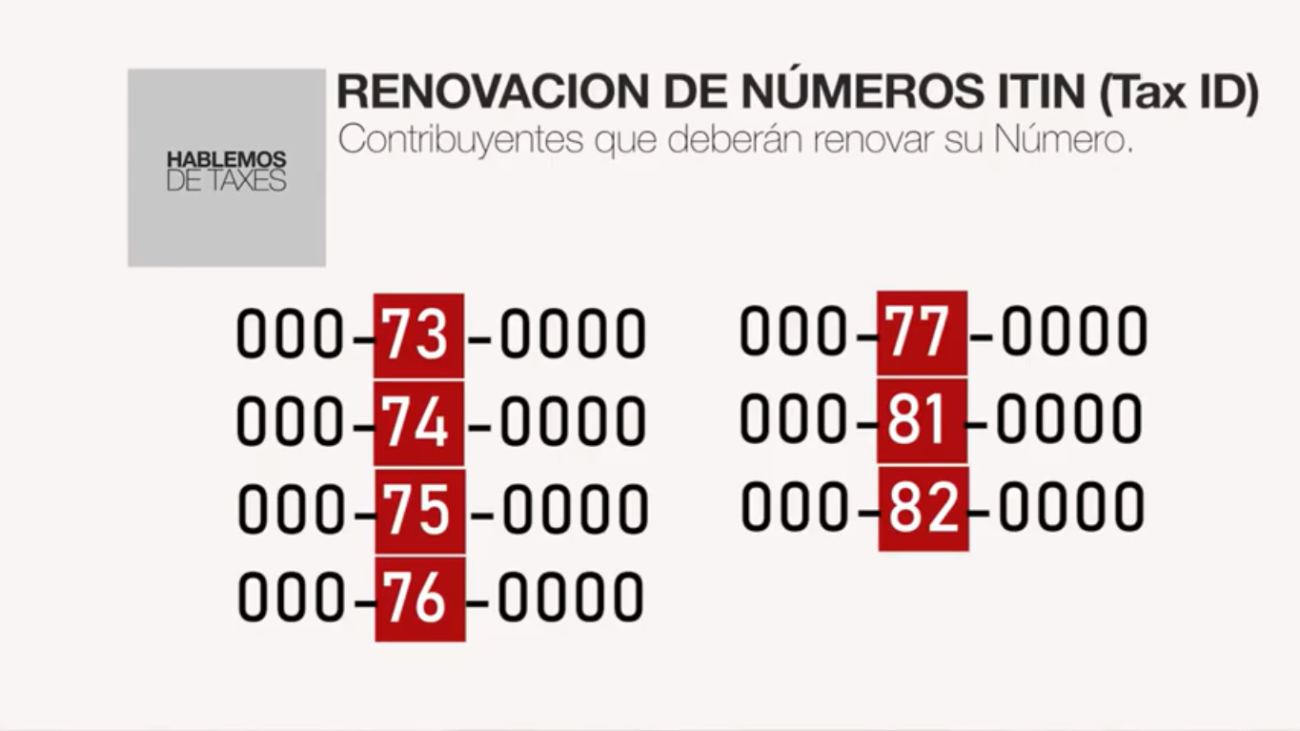

Tiempo de renovar su número ITIN (Tax ID)

En nuestro primer programa de nuestra segunda temporada, Arquímido Carrasquel da a conocer la nueva serie de número de ITIN, (An Individual Taxpayer Identification Number) o TaxID que deben ser renovados para poder cumplir con sus obligaciones fiscales.

Camioneros deben considerar e-file para enviar Formulario 2290 antes del 31 de agosto

Si usted es propietario de un vehículo pesado de carretera (Tráiler, tracto camión o autobús) marque el 31 de agosto en su calendario. Esa es la fecha de vencimiento para presentar el Formulario 2290(SP), Declaración de Impuestos sobre el Uso de Vehículos Pesados en las Carreteras. A continuación, lo que estos propietarios de vehículos deben saber sobre este formulario:

• El impuesto por el uso de carretera se aplica a los vehículos motorizados pesados para su uso en la carretera con un peso bruto tributable de 55,000 libras o más.

• El límite de peso generalmente incluye camiones grandes, camiones tractores y autobuses.

• El impuesto se basa en el peso del vehículo y se aplica una variedad de reglas especiales. Estas reglas especiales se explican en las instrucciones para el Formulario 2290.

• Los contribuyentes ahora pueden pagar este impuesto con una tarjeta de débito o crédito. El pago puede hacerse a través de internet, teléfono o dispositivo móvil.

• Algunos contribuyentes tienen la opción de presentar el Formulario 2290 en papel. Sin embargo, los contribuyentes con 25 o más vehículos tributables deberían presentar el Formulario 2290(SP) electrónicamente.

• Los propietarios de vehículos deben presentar el formulario y pagar los impuestos antes del 31 de agosto de 2018, para los vehículos usados en la carretera durante julio.

• Todos los propietarios deben considerar la posibilidad de presentar y pagar electrónicamente. No necesitan visitar una oficina del IRS porque los propietarios pueden presentar el formulario y pagar cualquier impuesto requerido. IRS.gov tiene una lista de proveedores electrónicos aprobados para el Formulario 2290 en la página de proveedor aprobado para e-file del 2290 (en inglés).

• En general, los que usan e-file recibirán su Anexo 1 con matasellos del IRS minutos después de la presentación electrónica. Pueden entonces imprimir el Anexo 1 y proveerlo a su departamento de vehículos motorizados del estado, sin visitar una oficina del IRS.

• Para aquellos que quieren ayuda en persona, todos los Centros de Asistencia al Contribuyente del IRS (en inglés) ahora operan por cita y los contribuyentes pueden llamar al 844-545-5640 para hacerlo.

Para obtener más información acerca del impuesto por el uso de carreteras, los propietarios de vehículos pueden visitar el Centro Informativo para camioneros en IRS.gov/camioneros.

HABLEMOS DE TAXES PRG 24 DEDUCCION POR DONACIONES

Si usted hace donaciones a iglesias, fundaciones u organizaciones sin fines de lucro, ¿sabía usted que podría deducir impuestos de esas aportaciones? En esta emisión de “Hablemos de Taxes”, Arquímido Carrasquel le dice cómo hacerlo.

HABLEMOS DE TAXES PRG 22 PENALIDADES

Estamos ya a pocos días de que concluya la Temporada para presentar la Declaración Anual de Impuestos. Una obligación que debe cumplir y en caso de que así resulte pagar sus impuestos. En caso de no hacerlo el Servicio de Recaudación Interna (IRS), podría aplicar severas multas. En el Vigésimo segundo programa de la serie “Hablemos de Taxes”, Arquímido Carrasquel, nos dice acerca de las penalidades por no presentar su declaración o no pagar impuestos.

HABLEMOS DE TAXES PRG 16 BENEFICIOS FISCALES REESTABLECIDOS

A partir del 22 de febrero de 2018, algunos créditos fiscales que habían sido eliminados en diciembre de 2017 con la aprobación de la Reforma Tributaria, fueron restablecidos tras un acuerdo bipartidista en el Congreso de los Estados Unidos. Si presentó su declaración de impuestos antes del 22 de febrero y no obtuvo estos beneficios fiscales, usted podría consultar con su preparador para recibirlos. En esta programa de “Hablemos de Taxes”, Arquímido Carrasquel nos explica cuáles son esos beneficios fiscales restablecidos y que hacer en caso de que califique para alguno de ellos.

HABLEMOS DE TAXES PRG 15 CREDITO AL TRABAJO

Si usted y su familia perciben bajos ingresos, ¿sabía que podría tener al crédito fiscal? En el decimoquinto programa de la serie “Hablemos de Taxes”, Arquímido Carrasquel , nos da información actiualizada de quienes pueden calificar para recibir dichos créditos, trátese de personas solteras, cabeza de familia y parejas casadas con hijos. (Income Tax Credit for Low-Income).

HABLEMOS DE TAXES PRG 14 ESTADO CIVIL

¿Soltero, casado o es cabeza de familia?, ¿tiene hijos o personas que dependen de usted económicamente?, en el decimocuarto programa de la serie “Hablemos de Taxes”, Arquímido Carrasquel , nos muestra que tan importante es dar a conocer su estado civil a la hora de rendir su declaración anual de impuestos.

HABLEMOS DE TAXES PRG 13 DECLARACIONES EN LINEA

Si usted no tiene tiempo para acudir personalmente con un preparador de impuestos a realizar su declaración anual, no hay problema. En el decimotercer programa de la serie “Hablemos de Taxes”, Arquímido Carrasquel , nos habla sobre una manera práctica, sencilla y eficaz forma de hacer el trámite en línea, a través de la pagina :1040.com.